アパート経営とインボイス制度について

アパート経営と消費税等

消費税および地方消費税(以下消費税等)において、住宅の貸付けは、非課税取引とされています。貸付けの対価である家賃には、月極等の家賃のほか敷金、保証金、一時金等のうち返還しない部分を含みます。共同住宅の共用部分に係る費用(エレベーターの運行費、廊下等の光熱費等)を入居者が応分に負担する共益費も、家賃に含まれます。アパート経営をしている業務者の場合、住宅の貸付けによる家賃収入のみであれば課税売上は生じません。従って、他に課税売上が生じることがなければ、適格請求書発行事業者の登録をする必要はないでしょう。

しかし、一般的なアパート経営でも、一部の賃貸物件の用途が店舗や事務所の場合があります。住宅と違い、店舗等の貸付けによる家賃収入がある場合、原則として免税事業者でも適格請求書発行事業者の登録は必要となります。

なぜ、登録が必要となるのか

(1)消費税の計算

事業者が納付する(還付される)消費税等の金額は、次の算式で求められます。

課税期間の課税売上高×税率-課税期間の課税仕入高×税率

=納付する(還付される)消費税等の金額

つまり、課税売上に対する消費税額等から課税仕入に対する消費税額等を控除する(引く)ことにより求めます。この課税仕入れに対する消費税額等を控除することを「仕入税額控除」といいます。

(2)仕入税額控除の要件

インボイス制度が導入される令和5年10月1日以降は、「適格請求書発行事業者」でなければ発行できない「適格請求書」または「適格簡易請求書」の保存が、仕入税額控除の要件となります。

(3)テナント仕入れ税額控除

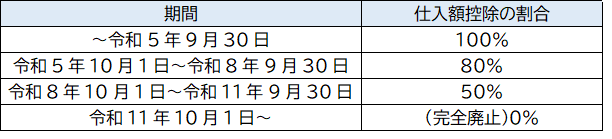

家主が「適格請求書発行事業者」でなければ、店舗を借りているテナントが消費税等の計算をする際に、家賃に上乗せして支払った消費税等を仕入税額控除することができなくなります。ただし免税業者からの仕入税額控除は、すぐに全額認められなくなるのではなく、段階的に廃止されます。(表)

表 免税事業者からの仕入税額控除

登録をしなかった場合の対応

住宅以外のの家賃収入があっても、「適格請求書発行事業者」にならず免税事業者のままでいることは可能です。ただしその場合、店舗を借りているテナントが仕入税額控除できないとこで増した消費税等の負担分だけ、家賃を安くする等の対策が必要となります。また、テナントが消費税等の計算において「簡易課税制度」を採用している場合、消費税等の負担額に影響がないこともあり得ます。いずれにせよ、テナントとの話し合いが必要となります。

at home TIME 2022/10 より抜粋